不少人都会配置分红储蓄计划,为自己的财富增值。但你有没有真正看懂分红实现率、总现金价值比率、内部回报率,这三个经常出现在分红保单中的概念?分红实现率低就一定是实际回报差吗?错!如果只是单一看保单的分红实现率,对衡量保单实际回报会存在偏差!不想被数字蒙骗或避免被断章取义的解读误导,就要看懂这些!

先来看看它们的定义:

内部回报率 (IRR),IRR即把未来现金流量折现为现值的回报率。一般而言,内部回报率越高,代表保单的回报越大。

总现金价值比率,比较保单的实际总现金价值表现及销售时之参考金额。如总现金价值比率为120%,表示实际总现金价值较销售时之参考金额高20%。

分红实现率,比较保单实际派发的非保证金额及销售时之参考金额。如分红实现率为120%,表示实际的非保证金额较销售时之参考金额高20%。基于不同的产品设计,保险公司会披露相对应红利的分红实现率,如现金红利、归原红利和特别红利/终期红利的实现率。

那么到底怎样衡量分红保单的总体表现?分红实现率高就代表实际回报一定高?分红实现率低是不是自己的保单就表现很差?

举个例子让你一眼看清!例子1

假设产品保费相同,公司B的投资较进取 (投资股票比重较高),非保证部份较公司A为重,预期总现金价值也较高。

假设保单第5年

(即处于保单较早期时段) :

详细解说

在保单早年,由于公司B分红计划的投资较进取,非保证现金价值较受市况短期波动所影响。

由于两间公司的非保证部份占比相对较少 (公司A分红计划的(8+2)÷100 = 10% 与公司B分红计划的 (20+10)÷110 =

27%),占比主要为保证部份,因此实际派发的退保价值其实很接近 (公司B的101较公司A的99稍高)。

虽然公司B分红计划的(非保证部份) 归原红利分红实现率低于公司A分红计划,但实际总现金价值则稍微高于公司A。

单一比较两间公司的归原红利分红实现率并不全面 (87.5% vs

55%),因实际数值相对较细,因此个别分红实现率比率差异仿似甚大。此时建议客户可透过比较总现金价值比率作更全面的了解 (99% vs 92%)。

再来看另一个例子:例子2

假设保单第20年

(即处于保单较中后期时段) :

详细解说

在保单中后期,非保证现金价值比重渐渐提升,(非保证部份)分红实现率才开始有参考价值。公司A分红计划的归原红利95%及终期红利95% vs

公司B分红计划的归原红利90%及特别红利130%。惟我们仍建议查看较为全面的总现金价值比率作更多方面了解 (在保单中后期,公司A的97% vs

公司B的111%) 。

由于公司A分红计划设计的投资取向较保守 (以固定收益资产为主) ,分红实现率及总现金价值比率亦可维持在接近但低于100%的水平。

相反地,中长线来说,公司B产品回报的上行空间比较大,长时间的投资管理亦能缓冲及减低市场波动对回报的影响。若受惠股市升浪特别红利及总现金价值分红实现率能显著地高于100%。

重点!

分红保单旨在提供长远稳定增长的回报,分红实现率数据可用作参考,但要注意它未能完全反映分红保单为客户带来的长远利益。所以在查看分红保单的实际回报时,建议一并查看总现金价值比率及中长线平均回报率。

总括而言,由于公司间各红利产品的设计或投资方式都不尽相同,(非保证部份)分红实现率在保单生效的较早时段,只可作为参考,各位保单持有人应该同时参考长远总现金价值比率、实际派发的退保价值及内部回报率

(IRR) ,以及比较产品的其他卖点

(如身故赔偿等)。此外,也应同时考虑其他重要因素,例如该产品是否适合自己、自己的负担能力、产品的主要特点及风险等。

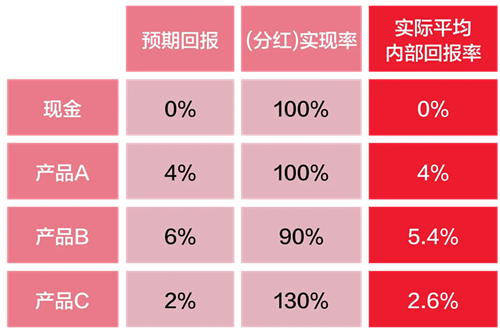

在最后,用一个简单的图表考考大家。

理财产品究竟重视分红实现率,还是实际回报?

精明的您,您的选择会是哪一个?